以色列的国际快递-库存融资到底是什么?这是最全面的一篇文章

新闻 | 2019-12-08 03:55

库存成本是供应链成本的重要组成部分,根据国外的相关研究。库存成本占整个供应链运营成本的30%以上(刘丹、朱意秋。2004)而库存成本中最为关键的就是被“锁定”在库存商品中的资金的占用成本与使用成本其中资金占用成本实际上是资金的机会成本。

企业在诸多可能中选择购买库存或制造库存,则意味着企业丧失了将该笔资金使用在其他选择上本可以获得的收益。资金的使用成本则来源于企业自身的融资成本,即企业通过债券融资和股权融资所获得资金的综合资本成本。

以往的供应链与物流研究都从加强供应链上下游之间的信息沟通角度出发,试图通过降低供应链中的牛鞭效应减少供应链企业库存,从而减少库存商品占用的资金的两方面成本。而库存融资则能帮助加快库存中占用资金的周转速度,降低库存资金的占用成本。

由于产品生产周期不断缩短、需求市场波动频繁,缺乏良好融资渠道的中小企业陷人了两难的境地:一方面为了保证生产销售的稳定性,企业不得不保有大量库存应对市场变化;另一方面又希望尽快将库存转变为现金流,维持自身运营的持续性。在这样的背景下,库存融资对中小企业来说意义十分重大,尤其是在大多数中小企业无法改善供应链管理能力的情况下,库存融资成为提高流动性的重要手段之一。

库存融资及其类型

库存融资被称为存货融资,库存融资与应收账款融资在西方统称为ARIF,是以资产控制为基础的商业贷款的基础。存货与金融的结合历史悠久, 最早甚至可以追溯到公元2400年美索不达米亚地区出现的谷物仓单。

英国最早出现的流通纸币(这种纸币是种可兑付的银矿仓单)也是这方面的一个例子(陈祥锋、朱道立,2005)。

到了十九世纪,随着仓储行业的发展与成熟,物流企业(实际上绝大多数都是仓储企业)开始以第三方身份参与存货质押业务,从根本上改变了传统质押业务中银行与借款企业的两方关系。但这种质押属于静态质押,物流企业提供的只是仓储服务,对企业的支持力度较低(李毅学等,2010)。科赫(Koch, 1948)、 敦汉姆(Dunham, 1949) 等早期学者探讨的就是基于库存的融资方法。

然而到了20世纪中后期,由于《美国统一商法典》(Uniform Commercial Code)的颁布,不仅质押货物的范围得到了拓展,达州物流 ,更为关键的是在物流企业的参与下,原有的静态质押转变为动态质押,从而能有效地支持企业运作,这也是现代物流金融的雏形。米勒(Miller, 1982)、 拉克鲁瓦和瓦南吉斯(Lacroix, Varnangis, 1996) 都研究了基于仓储的创新金融服务。从实践角度出发,目前我国库存融资的形态主要分为以下几类:

(1) 静态抵质押授信。静态抵质押授信是指客户以自有或第三人合法拥有的动产为抵质押的授信业务。

银行委托第三方物流公司对客户提供的抵质押的商品实行监管,抵质押物不允许以货易货,客户必须打款赎货。静态抵质押授信适用于除了存货以外没有其他合适的抵质押物的客户,而且客户的购销模式为批量进货、分次销售(朱晓伟,2010)。

静态抵质押授信是货押业务中对客户要求较苛刻的一种,更多地适用于贸易型客户。利用该产品,客户得以将原本积压在存货上的资金盘活,扩大经营规模。

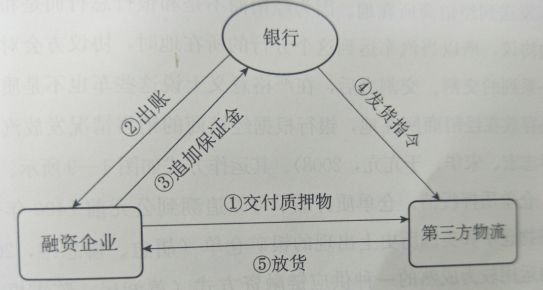

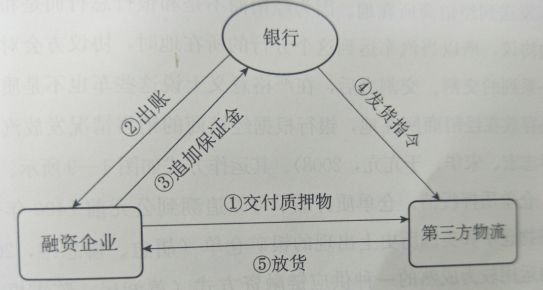

同时,该产品的保证金派生效应最为明显,因为只允许保证金赎货,不允许以货易货,故赎货后所释放的授信敞口可被重新使用。静态抵质押授信业务流程见图。

(2)动态抵质押授信。动态抵质押授信是延伸产品。银行对于客户抵质押的商品价值设定最低限额,允许在限额以上的商品出库,客户可以以货易货。这适用于库存稳定,货物品类较为一致.抵质押物的价值核定较为容易的客户。

同时,对于些客户的存 货进出频繁,难以采用静态抵质押授信的情况,也可运用该产品。对于客户而言,由于可以以货易货,因此抵质押设定对于生产经营活动的影响相对较小。特别对于库存稳定的客户而言,在合理设定抵质押价值底线的前提下,授信期间几乎无须启动追加保证金赎货的流程,因此对盘活存货的作用非常明显。对银行而言,该产品的保证金效应相对小于静态抵质押投信,但是操作成本明显小于后者。